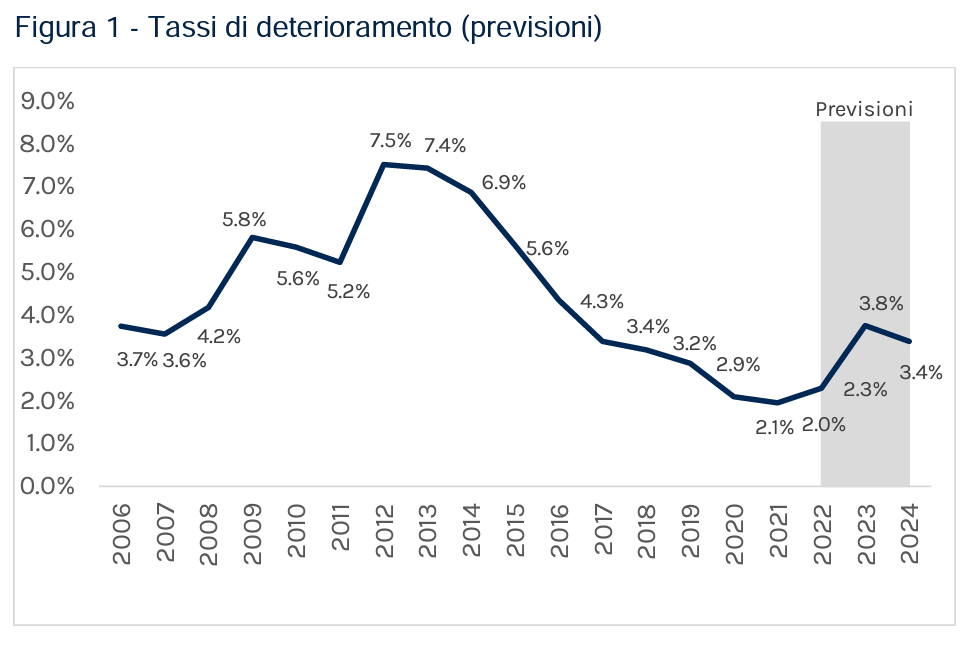

Secondo l’ultimo rapporto Abi-Cerved (gennaio 2023), nel 2023 il tasso di deterioramento del credito alle imprese (i famosi NPL, o crediti deteriorati) salirà al 3,8%, anche se la tenuta complessiva del sistema bancario italiano non sembra comunque essere in pericolo.

In estrema sintesi…

Nel 2023 aumenta il flusso dei crediti deteriorati, poi lieve calo nel 2024. Per tutte le dimensioni di impresa, nel 2024 il dato supererà i livelli pre-Covid, ma resterà lontano dai picchi del 2012.

Il rallentamento dell’economia, in un quadro di elevata inflazione e innalzamento dei tassi d’interesse, insieme alla solo parziale sostituzione degli interventi pubblici a sostegno delle imprese adottati durante la pandemia e ormai terminati, si traducono in un aumento del flusso di nuovi crediti deteriorati. Al 2024, per ogni settore e classe dimensionale di impresa, tassi di deterioramento maggiori rispetto ai valori del 2022, quando comunque erano storicamente bassi.

Quadro macroeconomico

L’estrema incertezza economica e le aspettative negative hanno portato nel 2022 al primo aumento del tasso di deterioramento del credito dal 2012. Il tasso di deterioramento è calcolato come rapporto tra il numero delle posizioni creditizie deteriorate nel corso dell’anno e lo stock di posizioni non deteriorate all’inizio dell’anno. Le posizioni creditizie deteriorate sono le posizioni classificate come crediti scaduti, inadempienze probabili o crediti in sofferenza.

L’aumento del flusso di nuovi crediti in default si è generato in virtù rallentamento economico della fine del 2022. Il peggioramento della qualità del credito risente dell’indebolimento della domanda, a cui si associa una cospicua spinta inflattiva delle commodities e del caro energia (per fortuna in rallentamento)

Il costante innalzamento dei tassi d’interesse da parte della Banca Centrale Europea (BCE) incrementa il costo del debito per le imprese, e l’elevata incertezza generata dalla guerra tra Russia e Ucraina non permette una fisiologica e sana pianificazione aziendale.

Congiuntura economica

La congiuntura economica si è sviluppata in una fase in cui le misure di sostegno al credito adottate durante la pandemia, ormai scadute, hanno ricevuto una sostituzione solo parziale da nuove misure a favore delle imprese.

Tutte le aziende, che abbiano o meno beneficiato delle moratorie sui debiti e delle garanzie pubbliche sui nuovi prestiti3, si trovano ora a dover ripagare i debiti affrontando tassi d’interesse in costante aumento. Nel 2022 i tassi di deterioramento delle aziende italiane sono aumentati, toccando il 2,3%.

Questo livello è stato raggiunto raggiunto con un valore medio del tasso di deterioramento nel secondo semestre pari al 2,52%, in crescita rispetto ai valori diffusi dalla Banca d’Italia relativi al primo semestre 2022.

Nonostante il dato 2022 risulti significativamente inferiore rispetto al periodo pre-Covid (2,9% nel 2019), nel 2023 (nel suo complesso) si prevede un incremento del tasso di deterioramento del credito alle imprese al 3,8%, un livello che non si raggiungeva dal 2017. Il dato è poi previsto in discesa nel 2024, al 3,4%.

Nonostante la crescita attesa nel biennio 2023/24, il tasso di deterioramento del credito resta però ben lontano dai preoccupanti picchi registrati nel corso della crisi sovrana (7,5% nel 2012).

Nel 2022, solamente le microimprese hanno aggravato il proprio tasso di deterioramento, trainando il peggioramento complessivo e anticipando il trend generale del 2023 e 2024.

Al termine del periodo di previsione, ogni settore e classe dimensionale presenterà un tasso di deterioramento maggiore rispetto al 2022. Solo le costruzioni hanno fatto registrare tassi di deterioramento minori rispetto al periodo pre-Covid del 2019, mentre a livello dimensionale le microimprese registrano il livello più alto di flussi di nuovi crediti deteriorati.

E veniamo alle banche ed ai loro crediti deteriorati…

Per la prima volta in 10 anni, le banche italiane si attendono un aumento dei crediti deteriorati nel 2023, a causa dei fattori sopra esposti, ossia incertezza economica, caro energia e dell’aumento dei tassi di interesse, e a fronte della fine delle misure pubbliche di sostegno.

Cosa siano i crediti deteriorati, chiamati anche prestiti non performanti (dall’inglese NPLs, Non Performing Loans) oramai dovrebbero saperlo tutti, viste le crisi bancarie degli scorsi anni, ma repetita iuvant. Si tratta in pratica di crediti che si ritiene improbabile che la banca riesca a recuperare dai suoi debitori, a causa di un peggioramento della loro situazione economica e finanziaria.

Va comunque sottolineato che tra le banche italiane il problema è contenuto, e la percentuale di crediti deteriorati sul totale di quelli di ciascun istituto è tendenzialmente molto bassa: un buon segnale per la tenuta del sistema bancario, e una buona rassicurazione per tutti i risparmiatori.

Parlando nello specifico dei vari istituti bancari, in testa alla lista dei più deteriorati (la classifica è stata elabarata da Money.it), guardando ai bilanci di chiusura del 2022, tra le banche con più crediti deteriorati c’è il Monte dei Paschi di Siena. La percentuale netta dei crediti deteriorati era del 2,2% (l’anno prima era del 2,6%). Stessa cifra anche per Banco BPM. Poco distanti, e tutte molto vicine tra loro, Cassa Risparmio di Bolzano (1,9%), Banca Popolare di Sondrio (1,8%) e Banco Desio (1,7%).

BPER e Unicredit si attestano all’1,4%. Sul podio ci sono Intesa Sanpaolo, intorno all’1,3%, Credem (0,9%), con un’alta capacità di copertura sui crediti deteriorati, pari al 61% e, infine, Fineco Bank: 0,1% di crediti deteriorati netti, e capacità di copertura all’86%.