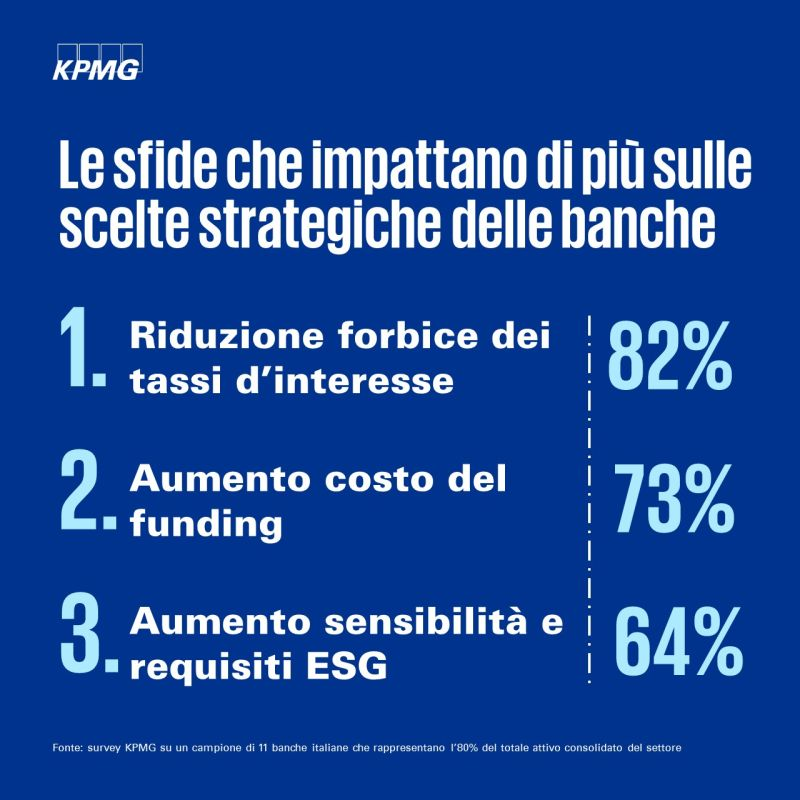

KPMG ha effettuato una survey che ha coinvolto i CFO dei principali gruppi bancari italiani. Tassi di interesse, aumento del costo del funding e tematiche ESG sono le sfide che impattano maggiormente sulle scelte strategiche delle banche italiane.

Un momento di svolta

Nel recente passato, il ruolo del CFO e della funzione di Pianificazione e Controllo nel contesto finanziario italiano ha sperimentato una significativa crescita, soprattutto grazie al loro contributo essenziale nelle operazioni straordinarie come fusioni e acquisizioni, operazioni sui mercati finanziari e riduzione dell’indebitamento e del rischio.

Attualmente, si avverte un momento di svolta: da un lato, la fase iniziale di tali operazioni è stata completata, mentre, dall’altro, il panorama strategico, di mercato e operativo delle banche sembra aver subito profonde trasformazioni.

In questo scenario, emergono nuove e vecchie sfide che mettono al centro i processi di pianificazione e controllo, sia a causa delle pressioni del contesto di mercato, come l’accelerato aumento dei tassi di interesse per contrastare l’inflazione, sia per le azioni regolatorie, come la chiusura dei programmi di finanziamento agevolato presso la BCE o le evoluzioni normative legate alla gestione delle tematiche ESG.

Di conseguenza, c’è l’urgente necessità di intraprendere un percorso di evoluzione che consideri attentamente i temi del cambiamento, con un impegno deciso. Questa necessità è dettata principalmente dalla tempestività nel rivedere la propria posizione competitiva per non perdere opportunità di mercato, e dalla capacità di rispondere in modo adeguato alle richieste del supervisore riguardo alla solidità dei modelli di business nel medio-lungo periodo.

La survey di KPMG sulle banche italiane

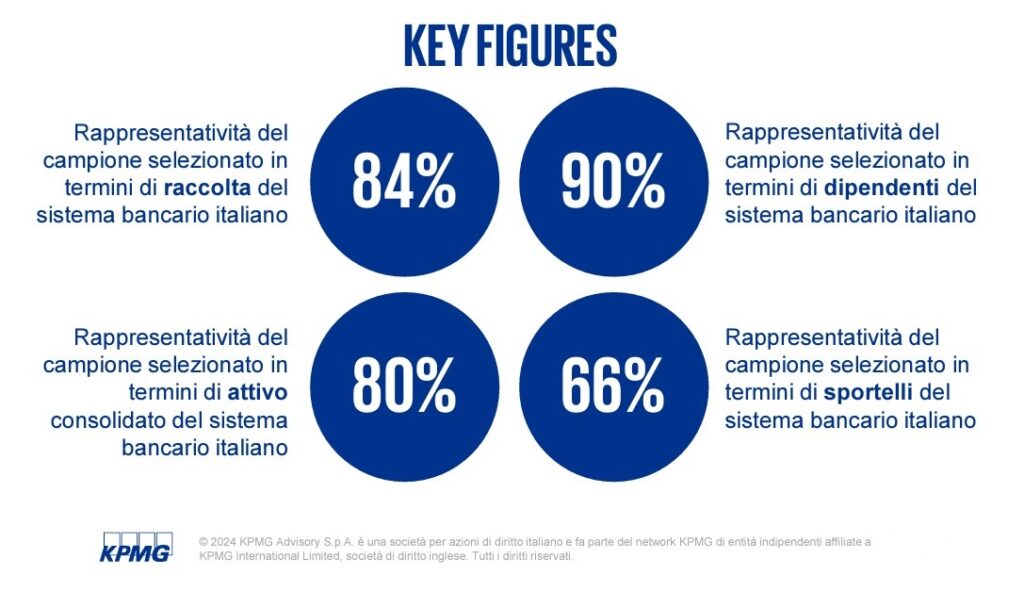

Per queste ragioni, KPMG ha deciso di raccogliere le opinioni dei CFO e dei Responsabili di Pianificazione e Controllo dei principali attori del settore bancario italiano, al fine di individuare le principali pressioni e sfide da affrontare e di identificare le priorità di sviluppo per i prossimi mesi. La survey ha coinvolto un totale di 11 gruppi bancari, rappresentativi di circa l’80% del totale attivo consolidato del sistema bancario italiano.

In sintesi, ci si chiede come i CFO e i Responsabili delle funzioni di Pianificazione e Controllo vedano il prossimo triennio, quali sfide caratterizzeranno le loro banche e quale ruolo, quali priorità e quali compiti caratterizzeranno la loro funzione in tale contesto.

I quattro assi principali delle sfide per le banche italiane

Innanzitutto, si evidenzia con forza che la principale fonte di complessità risiede nell’ambiente caratterizzato dai tassi di interesse e dai bisogni di liquidità, i quali richiedono una gestione integrata e strategica, con l’attivazione flessibile e selettiva delle strategie di asset liability management e dell’ottimizzazione dei costi di raccolta, considerando anche i vincoli regolamentari.

Un’altra sfida significativa per le banche italiane è la gestione dei costi operativi, che diventerà un elemento cruciale per i CFO nel preservare il valore aziendale. Secondo le opinioni raccolte dagli intervistati, le principali leve per ottimizzare i costi riguarderanno la razionalizzazione del personale e il ricambio generazionale, l’efficientamento delle operazioni e l’evoluzione dei processi e delle strutture di approvvigionamento per allinearsi alle migliori pratiche di altri settori.

Un terzo ambito cruciale, secondo i CFO, è la gestione del rischio di credito, soprattutto considerando il possibile deterioramento del contesto economico e le evoluzioni normative come Basilea 4, che comporteranno requisiti patrimoniali più elevati e richiederanno un aggiornamento delle politiche e delle strategie di credito, con riflessi sulla composizione del portafoglio creditizio.

Infine, per i CFO, l’ESG rimane un tema di grande rilevanza, anche se attualmente concentrato sulla misurazione di metriche regolamentari e di rischio, ancora in fase di definizione e integrazione nei processi aziendali in modo strutturale; in questo contesto, l’integrazione delle nuove metriche di rischio climatico e ambientale nei processi di pianificazione e controllo rappresenta uno degli ambiti di sviluppo più significativi per le banche.