Nonostante le recenti proposte di riforma fiscale, il peso dell’Irpef rimane sbilanciato su una minoranza di contribuenti, mentre evasione e assistenza sociale sostengono uno squilibrio difficile da sanare. L’Osservatorio su entrate e spesa pubblica denuncia l’urgenza di soluzioni strutturali per affrontare un welfare in affanno e l’incentivo al sommerso.

I problemi del gettito IRPEF

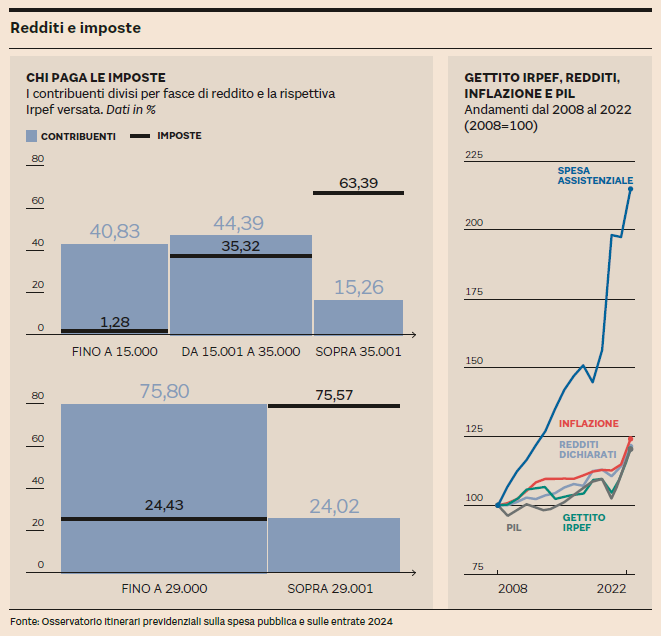

Dal 2008 al 2022, il gettito IRPEF in Italia è aumentato del 16,03%, un incremento che appare moderato se paragonato alla crescita del PIL nello stesso periodo (+19,26%) e, ancor più, all’inflazione cumulata del 24,16%. Tuttavia, è la spesa pubblica a mostrare l’incremento più marcato, con un +53,23%, dimostrando come il disallineamento tra entrate fiscali e spesa sia diventato un aspetto critico del bilancio nazionale.

Questo gettito IRPEF, già limitato, proviene per lo più da una minoranza dei contribuenti: i redditi superiori ai 35.000 euro lordi, appartenenti a circa 6,4 milioni di italiani (15,3% dei contribuenti), contribuiscono per il 63,4% del totale. Al contempo, circa il 45% della popolazione non dichiara alcun reddito, mentre un ulteriore 22% beneficia di deduzioni e detrazioni che riducono l’imposta lorda fino ad annullarla. Pertanto, solo il 24,2% degli italiani risulta fiscalmente “autosufficiente” rispetto al gettito IRPEF complessivo.

Il quadro generale è influenzato anche dal recupero fiscale attivo dell’Agenzia delle Entrate, che ha incrementato gli accertamenti e i controlli. Questi ultimi, nel primo semestre del 2024, hanno portato a incassare oltre 7 miliardi di euro, segnando una crescita significativa rispetto al passato e mostrando l’impegno dell’amministrazione nel ridurre l’evasione.

La sfida fiscale

I dati annuali dell’Osservatorio su entrate e spesa pubblica, presentati dalla CIDA e da Itinerari Previdenziali, mettono in luce una sfida fiscale persistente e particolarmente complessa per l’Italia: la sostenibilità di un sistema welfare sempre più esigente. La progressività dell’IRPEF, concepita per assicurare un contributo più elevato dai redditi superiori, secondo Alberto Brambilla di Itinerari Previdenziali assume, in Italia, contorni estremi che accentuano lo squilibrio tra fasce di reddito. In particolare, i contribuenti con redditi annui sopra i 50.000 euro si trovano soggetti a un’aliquota marginale del 43%, che non fa distinzione tra ceto medio e redditi milionari.

Stefano Cuzzilla di CIDA ha evidenziato il rischio di effetti recessivi derivanti da una pressione fiscale eccessiva sul ceto medio, già penalizzato dai nuovi limiti alle detrazioni per chi dichiara oltre 75.000 euro. La struttura del sistema tributario, come confermato dai dati 2023 sulle dichiarazioni dei redditi, evidenzia pochi cambiamenti di fondo, nonostante la ripresa post-COVID: i redditi dichiarati sono aumentati del 6,3% rispetto all’anno precedente, una crescita inferiore al +7,7% del PIL nominale. Ciò ha consentito di incrementare lievemente la quota dei “contribuenti paganti”, cioè coloro che dichiarano redditi sopra i 20.000 euro, che rappresentano ora il 46,8% rispetto al 44,3% dell’anno prima.

Contribuenti: un quadro critico

Il quadro rimane comunque critico: oltre la metà dei contribuenti (53,19%) contribuisce solo per il 6,21% al gettito IRPEF totale, pari a circa 11,75 miliardi di euro, mentre il solo sistema sanitario richiede una copertura di 60 miliardi, mettendo a dura prova la sostenibilità del welfare senza un ampliamento della base contributiva.

La crescita economica da sola non è sufficiente per modificare il quadro delle entrate fiscali italiane, e le recenti proposte di riduzione dell’aliquota per il secondo scaglione o l’estensione della soglia del 35% fino a 60.000 euro rischiano di avere un impatto limitato. Anche l’incremento del gettito atteso dal concordato preventivo rimane incerto. Il problema cruciale, infatti, è rappresentato dall’evasione fiscale di massa, che l’Osservatorio definisce “fortemente incentivata dallo Stato” attraverso meccanismi strutturali come le spese assistenziali e alcune agevolazioni fiscali.

Dal 2008 al 2022, la spesa assistenziale ha segnato un aumento del 115%, mentre il numero di persone in condizioni di povertà assoluta è aumentato del 168,5%. L’Osservatorio critica inoltre l’effetto della Flat Tax, che viene ritenuta un incentivo all’evasione e al lavoro nero, poiché azzera la possibilità di dedurre le spese oltre una certa soglia, alimentando così il sommerso. Risolvere tali questioni strutturali appare complesso e di difficile attuazione a breve termine, anche in considerazione della continua crescita del debito pubblico e dei vincoli di bilancio.