A suo avviso, la qualità degli attivi delle banche tiene, ma la redditività è debole e il rischio di credito può peggiorare

“Mentre l’area dell’euro emerge dalla terza ondata della pandemia, i rischi per la stabilità finanziaria rimangono elevati e sono diventati più disomogenei. Un maggior peso del debito delle imprese nei Paesi con settori di servizi più grandi potrebbe aumentare la pressione sui governi e sulle banche di questi Paesi”. Così Luis de Guindos, vicepresidente della Bce, commentando il rapporto sulla stabilità finanziaria del maggio 2021, redatto dalla Banca centrale europea. Le politiche pubbliche finora hanno portato ai minimi le insolvenze aziendali, ma man mano che il sostegno pubblico verrà meno, potrebbero esserci tassi di fallimento più alti rispetto ai livelli pre-coronavirus, anche a causa di un backlog di casi di insolvenza, soprattutto in alcuni paesi dell’area euro. Questo a sua volta potrebbe avere un impatto negativo sulle banche che hanno fornito sostegno alle imprese durante la pandemia.

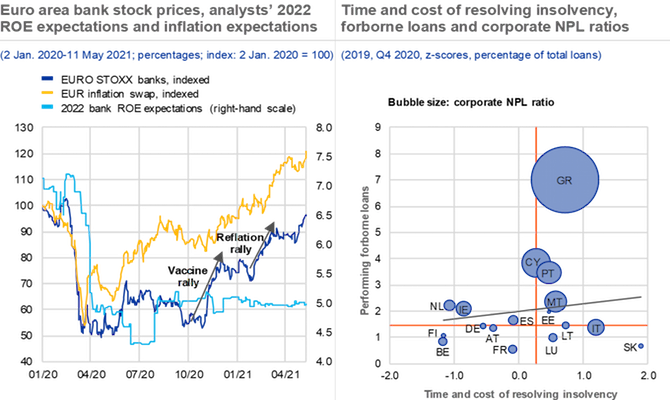

Il sentiment del mercato nei confronti delle banche è sostanzialmente migliorato, come si evince dal marcato aumento dei prezzi delle azioni bancarie dal minimo dello scorso ottobre. In particolare, i prezzi delle azioni bancarie si sono rivalutati in due ondate su notizie positive sui vaccini e sulle aspettative di reflazione. I titoli degli istituti di credito hanno avuto performance migliori del mercato generale, rispecchiando una più ampia ripresa delle azioni con performance deludenti in precedenza. Il sentiment migliore, unito alle aspettative del mercato di un’estensione del programma di acquisto di emergenza pandemico, si è anche tradotto in spread inferiori sulle obbligazioni bancarie, migliorando ulteriormente le condizioni di finanziamento del mercato per le banche dell’area dell’euro. Tuttavia, il Roe delle banche dell’area dell’euro è sceso dal 5,3% nel 2019 all’1,3% nel 2020 a causa degli accantonamenti per perdite sui prestiti legati alla pandemia e della compressione dei margini in corso in un contesto di bassi tassi di interesse. I settori bancari di alcuni Paesi hanno registrato perdite considerevoli. Inoltre, gli analisti di mercato si aspettano ancora che la redditività bancaria si riprenda solo gradualmente, prevedendo un Roe del 3% e del 5% rispettivamente per il 2021 e il 2022, dato il maggiore fabbisogno di accantonamenti e il minore reddito operativo previsto. Le prospettive per i prestiti potrebbero essere difficili a causa dell’inasprimento degli standard di credito e della minore domanda di credito alle imprese. Il primo è legato alla maggiore percezione del rischio da parte delle banche, mentre il secondo è associato all’adeguamento dei programmi di garanzia statale e alla necessità di migliorare i bilanci.

I primi segni di un aumento delle perdite sui prestiti stanno diventando sempre più visibili. Sostenuta da un sostegno fiscale, monetario e prudenziale su larga scala, la qualità degli attivi bancari è stata preservata nonostante la forte recessione, tant’è che l’Npl ratio per l’area dell’euro ha raggiunto il livello più basso mai registrato al 2,7% nel 2020. I flussi di accantonamenti per perdite sui prestiti sono tornati ai livelli pre-pandemici nella seconda metà del 2020. Ma la normalizzazione potrebbe rivelarsi temporanea, dato che i primi indicatori di deterioramento della qualità degli asset stanno diventando sempre più visibili, compreso un aumento della forbearance (concessioni verso i debitori). Una ripresa economica più debole del previsto e le crescenti vulnerabilità nel settore delle imprese potrebbero comportare in futuro maggiori accantonamenti per perdite sui prestiti. Inoltre, con il graduale adeguamento delle moratorie e delle garanzie pubbliche, il rischio di credito potrebbe presentarsi con un certo ritardo, implicando anche un aumento degli accantonamenti per perdite su crediti. Ecco perché, secondo la Bce, sono necessarie soluzioni efficaci per gli Npl.