In base alla Private Equity Survey di Deloitte Private, oltre il 90% degli operatori prevede un trend positivo per il secondo semestre 2024 e 8 su 10 si aspettano un numero di deal pari o superiore ai livelli correnti.

Le aspettative degli operatori per il secondo semestre del 2024 nel settore del Private Equity e Venture Capital in Italia mostrano un sentiment di chiaro ottimismo, nonostante i rinnovati fenomeni di instabilità geopolitica continuino a rappresentare per gli investitori un importante punto di attenzione.

D’altro canto, i rispondenti appaiono meno influenzati dalle avversità legate alle politiche monetarie restrittive in atto, che, dopo aver creato significativo timore nei semestri passati, sembrano ora destare meno preoccupazione, permettendo un maggiore focus degli operatori nei confronti di nuovi investimenti e strategie di crescita vincenti per le società in portafoglio.

Nel contesto attuale, i fondi di Private Equity continuano ad adattare le proprie strategie per affrontare le sfide e le opportunità emergenti. Per il secondo semestre del 2024, si nota un consolidamento degli importanti trend sviluppatisi durante gli ultimi anni. Tra questi, spiccano una sempre crescente attenzione nei confronti di strategie ESG, adozione dell’artificial intelligence, e ricorso iniziative Next Generation EU e PNRR. Questi elementi non solo riflettono le priorità attuali degli operatori, ma rappresentano anche le direzioni strategiche per il futuro, determinando le caratteristiche chiave che i fondi di private equity tengono in considerazione durante la fase di investimento.

Emerge, inoltre, il consolidamento dei fondi di private credit come importante fonte di finanziamento alternativa, i quali sempre più hanno un ruolo centrale nel settore del Private Equity italiano, rappresentando non solo una forma di acquisition financing rapida e flessibile per gli investitori, ma anche partner strategico per le imprese. È questo il quadro generale che emerge dalla quarantaquattresima edizione della Private Equity Survey, studio semestrale di Deloitte Private, elaborato con il supporto di AIFI (Associazione Italiana del Private Equity, Venture Capital e Private Debt), la quale registra durante il primo semestre del 2024 un numero dei deal effettuati pari a 217, che, sebbene in leggera diminuzione rispetto al passato semestre (239), rappresenta livelli soddisfacenti ed in linea con il contesto post-Covid.

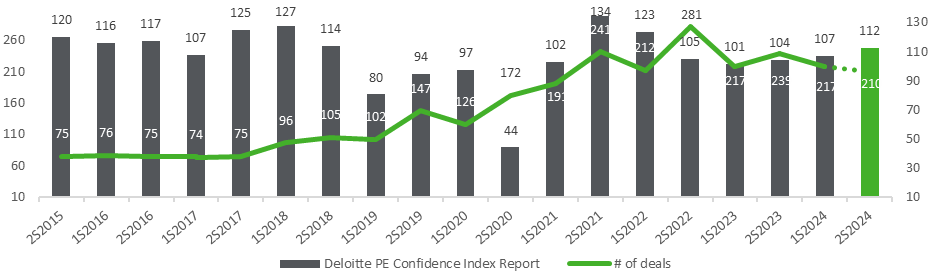

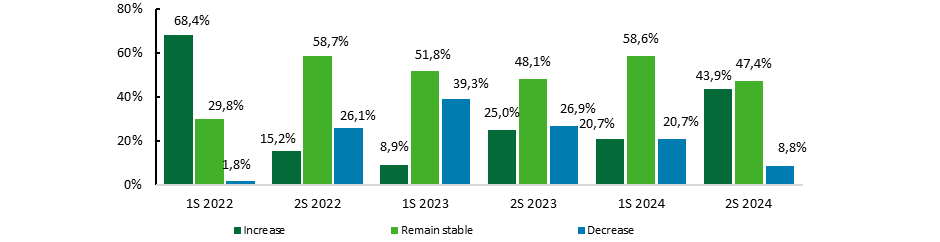

Il Deloitte PE Confidence Index, costruito sulla base di un’analisi dei dati storici relativi al sentiment degli intervistati, per il secondo semestre del 2024 continua a crescere, raggiungendo il valore più alto dal 2022 ed attestandosi a quota 112 punti, a cui corrisponde un numero di deal atteso pari a 210, influenzato da un sempre più concreto ottimismo sul futuro, che vede più del 90% degli operatori prevedere un miglioramento o una stabilizzazione del panorama economico italiano nei prossimi sei mesi, contro circa il 70% della passata edizione.

Deloitte PE Index 2S2015 – 2S2024

“In un contesto internazionale sempre meno prevedibile ed influenzato da importanti cambiamenti negli equilibri politici globali, il settore del Private Equity italiano prosegue su una linea di ottimismo, sempre più concretamente espressa dai rispondenti della quarantaquattresima edizione della Deloitte Private Equity Survey, evidenziando come le dinamiche di crescita del panorama imprenditoriale italiano siano in grado di rappresentare importanti opportunità d’investimento indipendentemente da fenomeni di incertezza esogeni” – dichiara Elio Milantoni, Senior Partner M&A di Deloitte – “Nonostante una leggera flessione del numero di operazioni durante il passato semestre, la capacità delle aziende e dei fondi di capitalizzare sugli importanti trend in atto, come l’attenzione nei confronti di artificial intelligence e fattori ESG, non viene infatti messa in dubbio dagli operatori, ma viene anzi confermata da aspettative di crescita mai così positive negli ultimi due anni, sia in termini di contesto economico complessivo che di numero di operazioni future”.

I principali trend di investimento: ESG, AI e PNRR

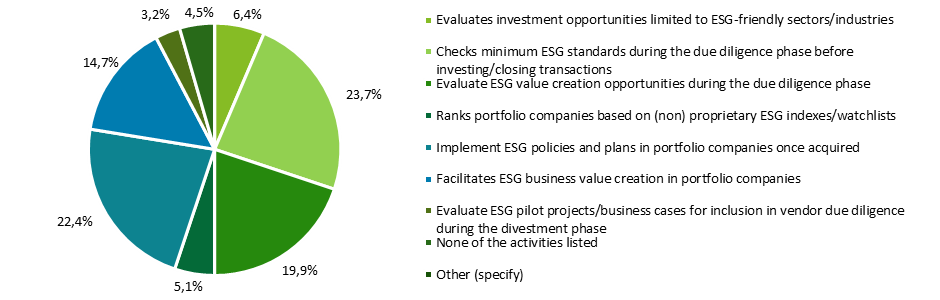

Con riferimento alle strategie ESG, come rappresentato nel grafico a seguire, emerge come più del 95% degli operatori adotti attivamente pratiche a supporto di esse, sia durante la fase di investimento che durante la gestione. Il 23,7% degli operatori dichiara infatti di implementare pratiche di controllo degli standard ESG minimi durante la fase di due diligence, il 22,4% degli operatori si dedica all’implementazione di politiche ESG nelle società in portafoglio, mentre il 19,9% valuta le opportunità di creazione di valore ESG durante la due diligence. La restante parte dei rispondenti dichiara di adottare altre pratiche, quali favorire l’ESG business value creation nelle società in portafoglio e valutare opportunità di investimento limitatamente ai settori/industrie ESG-friendly.

Regarding ESG strategies, my fund:

Per quanto riguarda le strategie legate all’artificial intelligence, quasi il 70% degli operatori conferma di considerare l’adozione di questa tecnologia da parte di potenziali target durante il processo di selezione, con il 21,1% dei rispondenti che dichiara di valutarla come fattore principale o al pari di altri fattori come il business model e qualità del management, mentre una quota pari al 45,5% dichiara di tenerne attivamente conto, ma in maniera secondaria rispetto ai criteri di investimento più tradizionali.

Le iniziative Next Generation EU e PNRR sono infine pianificate dal 42,1% degli operatori per una porzione compresa tra l’1% e il 25% delle partecipate nei prossimi 6 mesi. L’8,8% prevede di utilizzarle nel 26%-50% delle società, mentre il 5,3% intende sfruttare i fondi in una porzione superiore al 51%. Il 43,9% degli operatori non prevede di utilizzare questi fondi nelle proprie aziende, quota in linea con i dati riscontrati durante la passata edizione della survey.

Le caratteristiche delle aziende: settori e aree geografiche di interesse

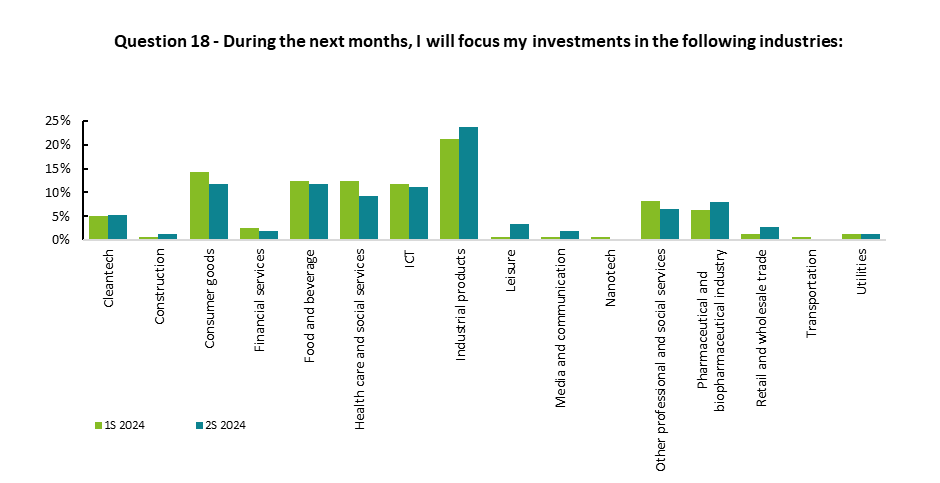

Le previsioni per il prossimo semestre, circa i settori più interessanti dal punto di vista degli operatori, confermano come favorito il settore Manifatturiero con il 23,7% delle preferenze (+2,4 p.p.), seguito da Food &Beverage e Consumer Goods, entrambi con l’11,8% delle risposte, sebbene in diminuzione rispetto alle preferenze registrate durante la passata edizione (-2,5 p.p. e -0,7 p.p. rispettivamente). Successivamente troviamo invece l’ICT, le cui preferenze rimangono sostanzialmente stabili all’11,2%, Health care and social services, che scende al 9,2% (-3,3 p.p.), e Pharmaceutical and biopharmaceutical industry, settore selezionato dal 7,9% dei rispondenti (+1,6 p.p.).

Per quanto riguarda le aree geografiche delle operazioni portate a termine negli ultimi 6 mesi, si può affermare che il Nord Italia si conferma l’opzione più scelta dai rispondenti con l’87,7% delle preferenze (49,1% per il Nord Ovest ed il 38,6% per il Nord Est). In aumento le operazioni nel Centro Italia con l’8,8% delle risposte (+3,6 p.p.), mentre il Sud Italia non ha riscontrato nessun interesse e sono in calo le operazioni all’estero (3,5%).

Le principali caratteristiche di investimento

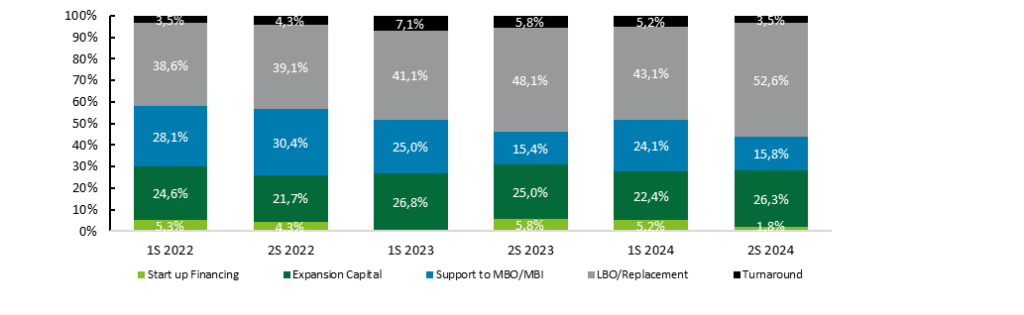

Secondo la survey di Deloitte Private, gli investitori mostrano un aumento significativo dell’interesse per le operazioni di LBO/Replacement nei prossimi 6 mesi, che costituiscono il 52,6% delle preferenze (+9,5 punti percentuali rispetto alla precedente edizione), con una redditività attesa più alta. L’interesse per le operazioni di Expansion Capital cresce leggermente al 26,3% (+3,9 p.p.). Al contrario, diminuisce l’attenzione verso le operazioni di supporto a MBO/MBI (15,8%, -8,3 p.p.) e Start-up Financing (1,8%, -3,4 p.p.).

During the next semester, I expect to focus my attention on the following type of deal:

A supporto del rinnovato interesse per le operazioni LBO/Replacement, si osserva un cambiamento nelle preferenze verso i fornitori di capitale di debito. Nell’ultimo semestre, la quota di operatori che hanno utilizzato banche commerciali per l’acquisition financing è diminuita al 73,7% (-7,4 punti percentuali). La percentuale di chi ha ricorso a fondi di private credit è stata del 10,5%, con una previsione di aumento al 15,8% per il prossimo semestre, indicando un ruolo crescente di questi lender.

Per quanto riguarda il valore delle operazioni, si riscontra una tendenza verso deal di maggiore entità. Gli investimenti con valore superiore ai €51 milioni sono ora preferiti dal 31,5% degli operatori, in aumento del 5,7% rispetto al periodo precedente. Al contrario, i deal compresi tra €16 e €50 milioni sono in diminuzione al 43,9% (-2,7 p.p.), mentre quelli inferiori ai €15 milioni scendono al 24,6% (-3,0 p.p.).

“A supporto di aspettative di crescita significative per il settore del Private Equity in Italia è interessante notare il prevalente interesse nei confronti delle operazioni di LBO/Replacement, preferite da oltre la metà degli operatori. Questo trend non solo indica una minore sensibilità all’aumento del costo del debito, strumento fondamentale per la realizzazione di questa tipologia di transazioni, ma riflette anche una notevole fiducia nelle aziende italiane e nella loro capacità di generare significativi ritorni” – afferma Claudio Scardovi, Private Equity Leader di Deloitte – “L’evoluzione e la maturità del settore in Italia sono ulteriormente sottolineate dall’aumento dell’interesse verso i fondi di private credit, i quali assumono un ruolo sempre più strategico negli investimenti, offrendo rapidità e competenza agli operatori in cerca di fonti di acquisition financing in un contesto altamente competitivo e ricco di potenzialità. Il crescente coinvolgimento dei fondi di private credit contribuisce a rendere il mercato italiano del Private Equity più dinamico e resiliente, capace di sostenere lo sviluppo delle imprese e di attrarre investimenti significativi”.

Le strategie di disinvestimento e i rendimenti attesi

In linea con le prospettive che prevendono un aumento o stabilizzazione del numero di investimenti da parte degli operatori (il 47,4% prevede un aumento nel numero di deal, il 42,1% non si aspetta variazioni ed il 10,5% prevede un calo), anche le prospettive di disinvestimento per i prossimi 6 mesi, rappresentate nel grafico seguente, indicano un aumento significativo dell’attività rispetto al semestre passato. Il 43,9% degli operatori prevede un aumento dei disinvestimenti (+23,2 p.p.), mentre il 47,4% prevede che questi rimarranno invariati (-11,2 p.p.) e l’8,8% si aspetta una diminuzione (-11,9 p.p.).

During the next semester, I expect the divestment activity in the PE market to:

A supporto di ciò, le previsioni sul valore dei portafogli nel prossimo semestre sono ottimistiche: il 59,6% degli intervistati prevede un aumento dei valori (+14,8 punti percentuali), mentre il 40,4% prevede valori invariati (-9,6 punti percentuali).

Per quanto riguarda le strategie di way-out principali, non si osservano cambiamenti sostanziali rispetto al semestre passato. Il Trade Sale è l’opzione preferita dal 59,6% degli operatori (+2,7 punti percentuali), mentre si riscontra un leggero calo nell’interesse per Secondary Buy Out (19,3%, -1,4 punti percentuali) e MBO/Buy Back (12,3%, -1,5 punti percentuali). Le preferenze per Write-off (7,0%) e IPO (1,8%) rimangono su livelli poco significativi e pressoché invariate rispetto alla passata edizione.

(Comunicato stampa)